皆様にとって健やかで穏やかな一年になりますように。

本年もどうぞよろしくお願いいたします。

元日の地震で被災された皆様、ご家族の皆様に心よりお見舞いを申し上げます。

2024年は元日から日本にとって悲しいニュースが続きました。

このような天変地異を目の当たりにしたときの人間の無力さ、そして普段では当たり前に思っていることがどんなに有り難いことなのかを改めてかみしめています。

東京証券取引所では4日から商いが始まりました。

企業活動も本格的に始動しています。日本経済、ひいては日本企業にとって2024年はどんな年になるのでしょうか。

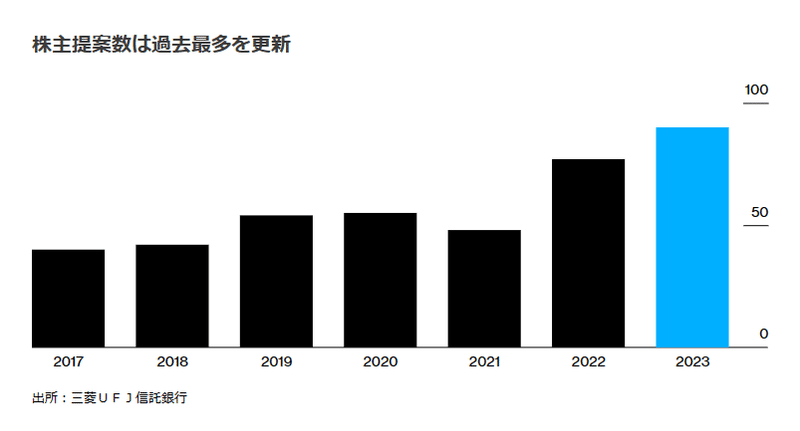

2023年からの流れから気をつけておきたいことがあります。

それはアクティビストの活動です。

インパクト投資家へのヒアリングで、今年少なくとも2社のアクティビストファンドが日本オフィスを開設すると聞きました。

アクティビストといってもファンド(投資家)だけとは限らずまったく業種の違う企業からの買収を仕掛けられることも可能性としてはあります。

その対策としてどのようなことを留意すべきなのかということが、IR戦略を考える上で鍵になってくると思われます。

どんなスタイルのアクティビストであれ、そもそも事業家ではないため、企業の経営陣とは「違う言語を話す人」と最初から位置づけるほうが良いと思います。

つまり議論の前提が違う。

真摯な対応をして、何度も面談を重ねても、結局理解し合えないことがままあります。

やはりここは「同じ言語を話し」アクティビストの手の内を熟知している、資本市場の専門家にアドバイスを請うのが最も理にかなっていると考えます。

その上で、買収防衛策を使うのか、撤廃するのか、資本政策の方向性をどうするかなど、経営の根幹に係わる部分での議論を社内で深めていく必要があると思います。

アクティビストに目を付けられる企業に共通している特長があります。それは開示が乏しいことです。一見矛盾しているように思えますが、情報開示をしてしまうと、その情報がまんべんなく公平に世の中に行き渡るため「潜在化していない情報の価値」がなくなるためです。開示を進めるほど、特に敵対的な買収を仕掛けようとするようなアクティビストへの対策となるのです。上場企業のIR担当者にネガティブなニュースほど、迅速な開示をお勧めするのはそのためです。

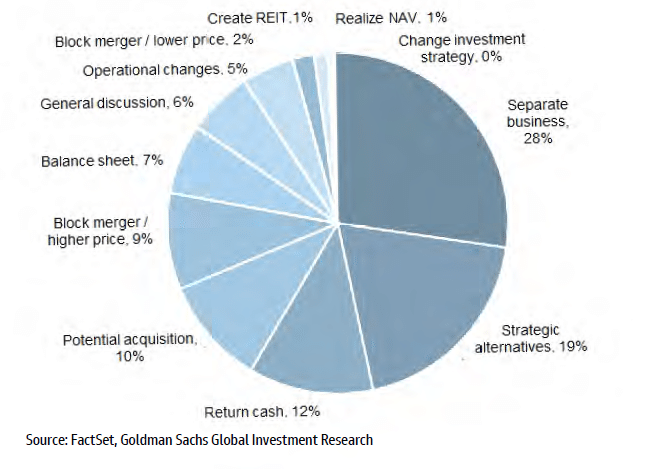

以下の円グラフは米国の上場企業に向けてアクティビスト投資家がどのような株主提案をしてきたかを示すものです。米国と日本企業を単純比較は出来ないものの、参考になるかもしれません。

The most frequent activist investor demand involved in 28% of campaigns since 2006 has been for companies to separate its business.

2006年からの統計によると、最も積極的なアクティビスト投資家のうち28%が企業に「事業の分離」を求めてきた。

Value creation demands from activist investors( 2,142 campaigns since 2006)

Source: FACTSET, Goldman Sachs Investment Research

自社の企業価値とは何かを徹底的に洗い出し、価値創造のバリューチェーンを構築する。言うは易しですが、アクティビストに狙われない透明性の高い経営をすることが一番の防御になるのかもしれません。

今年も日本企業の価値創造の一翼を担うべく、チーム一同一所懸命に手と頭を動かして行きたいと思います。どうぞよろしくお願い申し上げます。